ロボアドバイザーとつみたてNISAは併用できる?それぞれの特徴を徹底比較

「ロボアドバイザー」と「つみたてNISA」のいいとこ取りをしたサービスがあれば、投資を始めてみようと思いませんか?

資産運用のアドバイスや運用を自動で行ってくれるサービス「ロボアドバイザー」。

少額からの「長期・積立・分散」投資を支援するための非課税制度「つみたてNISA」。

実は、ロボアドバイザーとつみたてNISAは併用して運用できるんです。

そこでこの記事では、ロボアドバイザーとつみたてNISAについて下記3つを詳しくご紹介していきます!

・それぞれの特徴と比較

・それぞれのサービスに向いている人

・NISA対応のロボアドバイザー3選

ロボアドバイザーとつみたてNISAの違いを知りたい人や、投資を始めてみようかなと考えている人は、ぜひ最後までチェックしてくださいね!

ロボアドバイザーとは?3つの特徴を紹介

「ロボアドバイザー」とは、人工知能(AI)が投資家に対してポートフォリオ(資産配分)の提案をしたり、投資家の代わりに運用をしたりするサービス。

投資に関するアドバイスを提供する「アドバイス型」と、アドバイスだけでなく実際に運用をしてくれる「投資一任型」の2タイプの運用方法があります。

また、投資対象の商品は、投資信託(※1)もしくはETF(上場投資信託)(※2)のどちらかに分かれます。

ロボアドバイザーの最大の魅力は、投資の知識や経験が乏しくても簡単に始められるということ。

この章では、ロボアドバイザーの特徴について詳しくご紹介していきます!

※1 投資信託

投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用結果が投資家それぞれの投資額に応じて分配される仕組みの金融商品。

※2 ETF(上場投資信託)

証券取引所に上場し、株価指数などに代表される指標への連動を目指す投資信託

投資商品を自分で選ぶ必要がない

ロボアドバイザーは、投資商品を自身で選定する必要がありません。

言うまでもありませんが、「何に投資するか」はリスクやリターンに大きな影響を及ぼします。

ロボアドバイザーは、投資に関する考え方やリスク許容度の質問をし、その結果に基づき投資家に最適な商品を選定してくれます。

投資の知識や経験がなくても、自分に合った商品を選択して運用できます。

投資一任型なら運用までを任せられる

ロボアドバイザーには、「アドバイス型」と「投資一任型」の2種類のサービスがあります。

「投資一任型」は、商品の選定・売買からポートフォリオ(資産配分)の見直し・最適化までを自動で行ってくれます。

投資家の収入やリスク許容度だけでなく、経済状況や金融市場の変化に合わせて最適なポートフォリオ(資産配分)を提案。

そのため、運用に時間をかけられない人や投資初心者の人でも、ほとんど自分の手をかけることなく資産運用が行うことが可能です。

NISAが利用できるのは「アドバイス型」

投資に関するアドバイスを提供する「アドバイス型」のロボアドバイザーは、NISAの利用ができます。

そのため、年間40万円までの運用益が非課税になるということ。

一方、「投資一任型」のロボアドバイザーは、NISAの利用ができないため、運用で得た分配金や売却益には税金がかかります。

ただ中には、税負担を自動で最適化する機能を採用しているロボアドバイザーもあるようです。

分配金の受け取りやリバランスなどにより発生する税負担が一定額を超えた場合、資産配分内に抱える含み損を実現することで、利益を相殺するという仕組み。

タダにはならないものの、この機能であれば税金を抑えて運用できます。

つみたてNISAとは?3つの特徴

「つみたてNISA」とは、特に少額からの「長期・積立・分散」投資を支援するための非課税制度です。

最長20年、年間40万円までの投資で得た運用益・分配金が非課税になります。(※1)

通常、株式や株式投資信託の取引で得た利益には、「所得税15.315%+住民税5%=20.315%」の税率が課せられます。

つみたてNISA適用の商品に投資すれば、約20%の税金はかからないというのが最大の特徴です。

そのほかの、つみたてNISAの特徴についてご紹介していきます。

※1 投資可能期間は、2018年〜2037年です。ただし2024年以降、投資可能期間は5年間延長になります。

対象商品に条件がある

つみたてNISAの対象となる商品には、「長期の積立・分散投資に適した一定の投資信託である」といった条件があります。

具体的な基準は、下記の通りです。

・販売手数料(購入する際にかかる費用)

・運用管理費用(信託報酬、保有しているとかかる費用)

・信託契約期間(ファンドの運用期間)

・分配金の頻度

つまり、「しっかりと分散投資がされていて、手数料が低く、運用が安定している」と判断された商品が選ばれているということです。

つみたてNISAは、長期投資なので過度にリスクが高かったり、手数料が高かったりする商品は合わないともいえます。

※1 公募株式投資信託

不特定多数の投資家に向けて募集する公募投資信託のうち、約款に株式投資ができると記載してあるもの

少額で取引ができる

少額から投資を始められるのもつみたてNISAの特徴の一つです。

金融機関によっても違いはありますが、100円から1円単位で積立投資ができるところもあります。

生活に支障をきたさない程度で、長期的に資産形成を目指せる仕組みになっているのです。

低コストで運用ができる

つみたてNISAは、税金がかからないだけでなく、販売手数料や信託報酬などを抑えて運用できます。

他の投資信託であれば、販売手数料は購入金額の1〜3%、信託報酬が年率0.5〜3%が一般的。

つみたてNISAなら、販売手数料は0円、信託報酬は年率0.5%以下で運用できます。

「運用コストが少ない」のも、つみたてNISAの大きな特徴です。

つみたてNISAとNISAとの違い

※非課税期間は、2024年以降、つみたてNISA・NISAともに5年間延長になることが決まっています。

つみたてNISAとNISAの最大の違いは、「非課税期間」と「年間非課税投資枠」といえます。

下記の通り、つみたてNISAの方が最大投資可能額が大きいです。

・つみたてNISA:40万円×20年=800万円

・NISA:120万円×5年=600万円

簡単にいえば、つみたてNISAは長期的、NISAは短期的運用に向いている、運用コストが低い資産運用です。

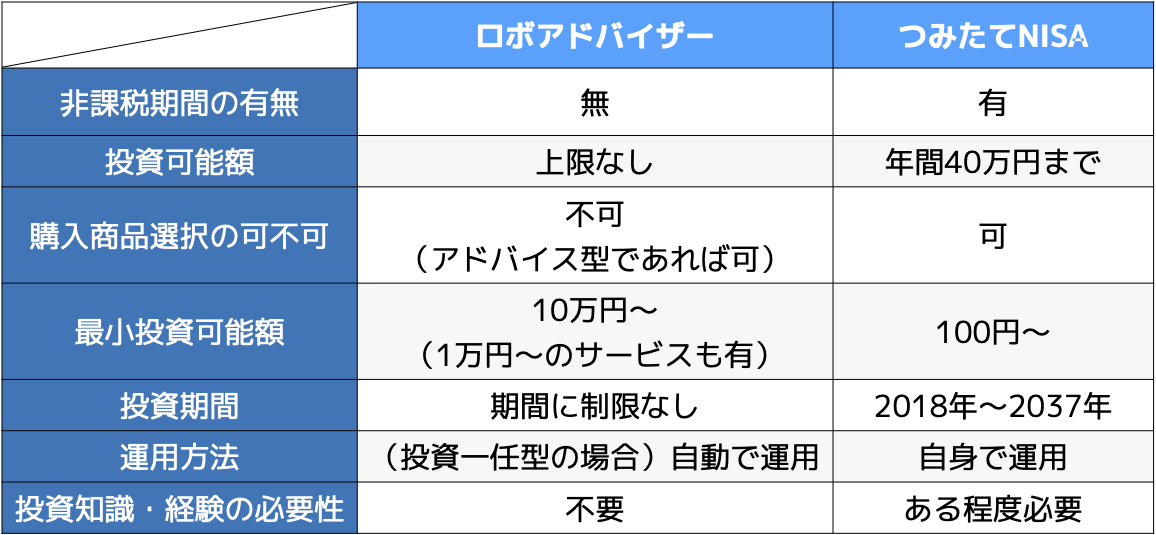

ロボアドバイザーとつみたてNISAを比較!

※つみたてNISAの投資期間は、2024年以降、5年間延長になることが決まっています。

上記の表でいくつかご紹介しましたが、ロボアドバイザーとつみたてNISAの違いは大きく分けて3つです。

・非課税期間

・投資可能額

・購入する商品を自身で選ぶかどうか

その中でも最も大きな違いは、「非課税期間」があるかないかということ。

つみたてNISAは、20年間の期間内であれば、運用益にかかる税金がタダになります。

一方、ロボアドバイザーは運用期間に制限はありませんが、非課税枠がないので、運用益で対して一定の税金がかかります。

つまり、つみたてNISAであれば、ロボアドバイザーだと本来差し引かれる税金分のお金も運用に回せるということですね。

つみたてNISAの場合、投資可能額が毎月約3.3万円の年間40万円が上限。

対して、ロボアドバイザーの場合は、最低投資額は決まっているものの、投資額の上限なく運用できます。

ロボアドバイザーであれば、年間40万円以上の投資が可能です。

つみたてNISAは、自身で投資する商品を吟味して選びます。

投資対象となる商品の種類は、金融庁が「長期・積立・分散」の投資に適していると判断された公募株式投資信託などが対象。

一方で、ロボアドバイザーは、投資家に合った最適の商品・ポートフォリオ(資産配分)を提案してくれます。

また、投資一任型であれば、商品の売買なども自動で行ってくれます。

ロボアドバイザーが向いている人

どんな人がロボアドバイザーでの資産運用に向いているでしょうか。

ロボアドバイザーの特徴を踏まえて、3つのタイプに分けてご紹介していきます。

投資初心者・投資に時間がさけない

投資に関する知識や経験が少なく、資産運用のノウハウを持った人のアドバイスをもらいながら運用したい人には、ロボアドバイザーがおすすめ。

ロボアドバイザーは、研究に基づく金融アルゴリズムから、人工知能(AI)が投資家にあったポートフォリオ(資産配分)を提案してくれます。

「アドバイス型」と「投資一任型」の2種類の運用方法があり、「投資一任型」であれば商品の選定から売買まですべてを担ってくれます。

つみたてNISAの場合、ポートフォリオ(資産配分)から商品の選定・売買までを自分で行う必要があります。

誰かの手を借りながら運用したい投資初心者や、仕事や家事で運用に時間がさけない人はロボアドバイザーが向いているといえるでしょう。

NISAの非課税枠をすでに利用している

ロボアドバイザーは、NISAをすでに利用しているが、追加で積立投資を始めたい人に向いています。

NISA口座を開設する際、「NISA」(年間120万円まで非課税枠・5年間の運用益が非課税対象)と「つみたてNISA」のどちらかを選んで利用することになります。

つまり、すでにNISA口座を開設して利用している人は、つみたてNISAを利用できないということ。(※1)

NISAの非課税枠をすでに利用している人は、ロボアドバイザーを検討しましょう。

※1 ただし、年の切り替わるタイミングで口座変更可能。

手続きを早く終わらせたい

口座開設の手続きを早く終わらせたい人には、ロボアドバイザーがおすすめ。

つみたてNISAは、口座開設とは別に税務署の審査(※1)に1〜2週間程度の日数がかかります。

税務署への審査前に取引ができる仮開設制度を設けられているところも多いです。

ただ、税務署の審査で口座が開設できないとなると、仮開設中に買い付けた商品は一般口座(課税取引)にて買い付けたものとして取り扱われてしまいます。

不安な場合は、1〜2週間ほど待ってから運用を開始する必要があります。

一方、ロボアドバイザーは最短で2日ほどで、運用が開始できる金融機関がほとんど。

とにかく早く運用を始めたい人は、ロボアドバイザーが向いています。

※1 審査内容は、他金融機関にて既にNISA口座を開設されていないかなど。

つみたてNISAが向いている人

一方で、つみたてNISAが向いている人は、いったいどういう人なのでしょうか。

ロボアドバイザーにはない特徴を押さえて解説していきます。

自分で投資したい

投資の知識や経験があり、自分で資産運用をしたい人には、つみたてNISAが向いています。

つみたてNISAは、自身でポートフォリオ(資産配分)を考え、商品を選定・売買できます。

一方、投資一任型のロボアドバイザーだと、商品の選定や売買を自動で行うので、商品を選ぶことができません。

運用商品を適宜見直したい人や、資産配分を自分で考えて運用していきたい人におすすめです。

投資資金を少額に抑えたい

つみたてNISAは、投資資金を少額に抑えてリスクを減らしたい人におすすめ。

「100円以上1円単位」で積み立てができ、非課税投資枠も年間40万円と、大きい金額を投資できない仕組みになっています。

ロボアドバイザーの場合、少額投資も可能ですが、投資額の上限がありません。

上限がないことはメリットでもありますが、投資資金があまりない人にとっては、投資しすぎてしまうなどのデメリットになり得るかもしれません。

まとまった資金がなく少額でコツコツと運用したい人は、つみたてNISAを検討してみてはいかがでしょうか。

コストと税金を抑えたい

コストと税金を抑えるなど、とにかく無駄なコストをなくして運用したい人に、つみたてNISAが向いています。

つみたてNISAは、年間40万円まで非課税投資枠があり、最長20年間(最大800万円)までは、運用益にかかる税金がタダ。

また、販売手数料が0円、信託報酬が年0.5%以下の商品が対象となっています。

一方、ロボアドバイザーの最大のデメリットは、運用手数料・信託報酬(合計:預かり資産の年率約1.0%〜1.5%)・利益に対しての税金という運用コストが発生すること。

例えば、投資資金を100万円預けた場合、約1万円程度のコストが発生することになります。

なおかつ税金が課せられ、約20%は所得税や住民税で引かれてしまいます。

つみたてNISAであれば、その運用コストも投資資金に回せるので、少しでも運用コストを抑えたい人とっては魅力的ですよね。

ウェルスナビのおまかせNISA!特徴を紹介

出典元:https://www.wealthnavi.com/

「運用のアドバイスをくれて税金がかからないサービスがあればいいな…」

ロボアドバイザーと、つみたてNISAのいいとこ取りがしたいと思う人も多いでしょう。

そこで、おすすめしたいのはウェルスナビ!

「ウェルスナビのおまかせNISA」とは、日本で初めて、NISAの非課税メリットを活用しながら、世界水準の「長期・積立・分散」投資をおまかせで行えるサービス。

利益に税金がかからない上に、ポートフォリオ(資産配分)などの資産運用をする上で難しいことは自動で行ってくれます。

まとまった資金がなく運用コストを抑えたい人や、仕事や家事で投資に時間をさけない人は、ぜひチェックしてください!

ロボアドバイザーとつみたてNISAのは併用できる!NISA対応のロボアド3選

ロボアドバイザーとつみたてNISAのいいとこ取りをしたサービスは、「ウェルスナビのおまかせNISA」以外にもいくつかあります。

この章では、NISA対応のロボアドバイザーを3選を徹底解説していきます!

NISA対応のロボアド1. 投資工房 (松井証券)

出典元:https://www.matsui.co.jp/?mnu=hd

松井証券の「投資工房」は、2016年に投資信託の取り扱いを開始したポートフォリオ(資産配分)提案サービス。

とにかく低コストを意識した設計になっており、初心者でも始めやすいのが最大の特徴。

サービス利用料はもちろん無料ですが、ポートフォリオに組み込む投資信託もノーロード(※1)で、信託報酬が低いものが選ばれています。

かかる運用コストは最大年率0.38%(税込、2021年5月28日朝方時点)で、利益の出やすい仕組みになっています。

また、100円から積立投資ができるため、まとまったお金がなくても投資を始められるのも魅力の一つ。

積立ペースは「毎月・毎週・毎日」の3つから選べるため、500円玉貯金感覚で始められます。

誰でも簡単に資産運用を始められるため、投資デビューにおすすめなサービスです。

※1 購入時手数料無料

NISA対応のロボアド2. SMART FOLIO (みずほ銀行)

出典元:https://www.mizuhobank.co.jp/retail/index.html

2015年にみずほ銀行が運用を始めたロボアドバイザーサービス「SMART FOLIO(スマートフォリオ)」。

「ゴールアプローチ分析」という独自の分析方法を使い、資産配分モデルを提案してくれます。

「ゴールアプローチ分析」とは、下記のような投資家の産運用の目的や目標などに合わせた資産配分の提案。

・○歳までに1000万円貯金したい

・結婚記念日に温泉旅行をするために10万円ほしいなど

同じ資産運用でも投資家によってゴールが異なるので、それに合わせた資産配分モデルの提案を受けられるのが、SMART FOLIO(スマートフォリオ)の魅力の一つ。

運用状況を知らせるメールが定期的に送られてくるので、達成率などの把握がしやすいです。

また大手銀行が提供しているサービスということもあり、窓口での対応も可能。

ロボアド運営会社は窓口対応が一切ない場合が多いので、相談したいことがある場合に、直接話しを聞いてくれるのは安心ポイントです。

NISA対応のロボアド3. SBI – ファンドロボ (SBI証券)

出典元:https://apl.morningstar.co.jp/webasp/sbisec/robo/

「SBI – ファンドロボ」は、投資家のこだわりポイントを基に、数多くある投資信託の中から、自分にぴったりの1本を探すロボアドサービス。

投資経験や資金の性質などの投資家の投資意向を6つの質問で判断し、ぴったりの投資信託を単体で提案してくれます。

世界No.1の投資信託評価機関であるモーニングスター社(※1)の最新評価データを元に、優秀な運用実績を持つ投資信託を案内してくれます。

対象の投資信託は、下記のような厳しい基準をクリアしたもののみ。

・運用実績が3年以上

・純資産総額10億円以上

・モーニングスター社で評価が高い

特にモーニングスター社の基準は厳しいことで有名なことからも、厳選した中から提案してくれる「信頼」「好感」のもてるサービスです。

また、投資する地域や資産クラスを投資家自身で決められるため、自由度の高く投資経験者にも好評です。

複数の投資信託を組み合わせたポートフォリオの提案は行っていないため、とりあえず最初の投資信託1本を選びたいという人におすすめのサービス。

※1 モーニングスター社

金融のプロが集まる国内最大の投資信託評価機関。

【おまけ】idecoとは?ロボアドバイザーと併用できる?

出典元:https://www.ideco-koushiki.jp/

「iDeCo(イデコ)」とは、個人型確定拠出年金を意味し、確定拠出年金法に基づいて実施されている私的年金の制度のことです。

資産運用で得た利益が非課税になるだけでなく、掛金(拠出金)が全額所得控除を受けられるのが特徴。

加入者が毎月一定の金額を積み立て、定期預金・保険・投資信託などの金融商品で自らで運用し、60歳以降に年金または一時金で受け取るという仕組みです。(※1)

掛金(拠出金)は最低月額5,000円から始めることができ、1,000円単位で上乗せができます。

ただし、月額上限12,000円~68,000円と、職業などによって上限額が定められています。

「iDeCo(イデコ)」は、非課税のメリットを受けながら、より豊かな老後生活を送るための資産形成方法なのです。

安心した老後を送るためのサービス「iDeCo(イデコ)」ですが、近年はロボアドバイザーを導入したサービスも増えています。

そこでこの章では、iDeco対応のロボアドバイザーを2つご紹介していきます!

※1 原則、60歳以降の受給年齢に到達するまで、資産を引き出すことができません。

iDeco対応のロボアド1. マネックスアドバイザー (マネックス証券)

「マネックスアドバイザー」は、マネックス証券が2017年にサービスの提供を開始したアドバイス型のロボアドバイザー。

高度な金融工学理論や過去の統計的データに基づき、投資家に最適なポートフォリオ(資産配分)の提示を行います。

iDeCo(イデコ)で運用して得た資産を受け取るときに、下記のように受け取ることができます。

・一括

・年金と同じように受け取る

・半分を一時金、もう半分を年金

60歳で受け取る方法が選べるということは、他の資産運用の状況やライフプランに応じて運用できるということ。

また、運営管理手数料が無料だったり、低コストで運用できるのも「マネックスアドバイザー」のメリットです。

商品のラインナップは、信託報酬率が年0.15%未満(2020年9月25日現在、税込)の低コスト商品ばかり。

なお、低コストの商品を中心に厳選されているため、運用商品は27本(2021年3月18日現在)とかなり少ないです。

「投資の選択肢が少ない=リスクが少ない」といえますが、自由度が低い点においては、必ずしもメリットとはいえないかもしれません。

iDeco対応のロボアド2. SMBCロボットアドバイザー (三井住友銀行)

三井住友銀行が運営するロボアドバイザーサービス「SMBCロボットアドバイザー」。

「iDeCo・NISA・つみたてNISA・ジュニアNISA」に対応しており、自分の好みに合わせて投資や資産運用を一つに統一することができます。

資産配分の比率をイボットソン・アソシエイツ・ジャパンの助言を参考に行っていることが特徴。

自社の情報だけに頼らず、投資家のことを考えた仕組みを構築しているサービスです。

また、自動でリバランスしているので、状況が徐々に変化していることに気づかず、いつの間にか損してしまうようなリスクを減らせます。

各種手数料は安いのですが、他の金融機関と比べ信託報酬がやや高いというデメリットがあります。

目的や計画、資産運用の進捗次第で利益が目減りするか、期待していた利益が得られなくなる可能性もあることを考慮しておきましょう。

ロボアドバイザーとNISAを活用してうまく資産運用をしよう

今回、ロボアドバイザーとつみたてNISAそれぞれの特徴や違いについてご紹介しました!

ロボアドバイザーの特徴をまとめると、下記の通りになります。

・商品の選定から運用までを行ってくれる

・投資家が運用にかける手間が少ない

・アドバイス型ならNISAを利用できる

ロボアドバイザーは、投資の知識や経験がないような投資初心者や、運用に時間をさけない人に向いています。

一方で、つみたてNISAの特徴は下記の通り。

・商品には「長期の積立・分散投資に適した一定の投資信託である」といった条件がある

・100円から1円単位での少額投資ができる

・コストを抑えて運用できる

コストや税金の負担を少なくして運用したい人や、少額でも長期的にコツコツと資産づくりをしていきたい人におすすめ。

ロボアドバイザーとつみたてNISAの最大の違いは「非課税期間」があるかどうかです。

投資の目的・資産状況・リスク許容度によって、どちらが合っているかは異なります。

この記事の内容を参考に、ご自身に合った無理のない資産運用の方法を見つけてくださいね!